定期定額投資基金來存子女教育金或退休基金,已經是民眾最常採用的方式。不過,群益投信根據觀察卻指出,從目前多數投資人都選擇定期定額投資股票型基金的行為觀察,有3件事沒有搞清楚,不但讓定期定額效果打折,甚至出現事倍功半的情況,這3件事為:(1)股市波動大,定期定額才有感?(2)只要長期投資,投資就一定有效果?(3)選擇經濟成長率高的股市定期定額就對了?

群益投信私校退撫儲金經理人吳政澤解釋如下:

(1)股市波動大,定期定額才有感?

答案是"錯"。吳政澤以年化波動度3.7%的全球優先順位高收益債以及年化波動度12.97%的全球股市進行回測,從1999年至2019年3月的定期定額績效表示,在歷經景氣循環、股市多空洗禮後,全球優先順位債定期定額的累積報酬106.75%,全球股市則是103.22%,顯示出選對債券長期定期定額也是有不錯的報酬。

(2)只要長期投資,投資就一定有效果?

答案是"不一定"。選對標的才是關鍵!統計從1992年定期定額投資日本股市,20年後呈現的是-8.9%的負報酬。

(3)選擇經濟成長率高的股市定期定額就對了?

答案是"不一定"。吳政澤表示,挑選投資標的時,很多投資人都會選擇經濟成長率高的股市定期定額,以新興股市跟成熟股市為例,2004年至2007年金融風暴前的經驗的確是GDP成長高的新興股市表現優於成熟股市,但金融海嘯後則反轉,其實GDP的成長與否並不等於股市表現,從定期定額累積報酬率走勢來看,新興股市要維持較佳表現所適用的期間「相對較短」,反觀成熟股市較經的起時間的考驗。

以上3件事情高清楚後,在定期定額標的的挑選上,遵守3原則,就可以增加定期定額的獲利機會與效果。

原則1、避開趨勢向下的市場

野村投信投資策略部主管張繼文表示,金融市場有3種型態:長期趨勢向上、大區間表現,以及長期趨勢向下,投資人要避開長期趨勢向下的市場,定期定額賺錢機率才高。若以10年線來看,日本是屬於長期趨勢向下的市場,應避開;美國是長期向上趨勢;中國與台灣則是大區間表現。

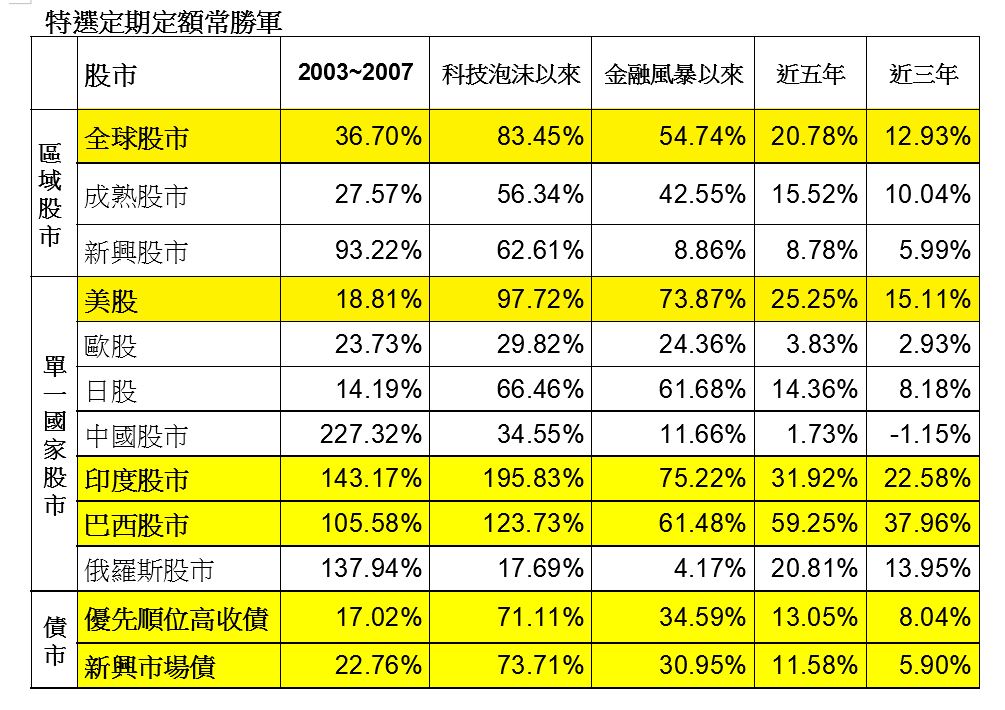

吳政澤建議,以區域而言,定期定額投資全球股市相對穩健,但若考慮單一國家,成熟國家股市首選美國,新興市場股市聚焦印度與巴西。此外,就債券指數歷史走勢來看,長期而言穩定攀揚,優高收、新興債若定期定額的話也不必猜高點,長期來說報酬率也相對穩健成長,也不失為定期定額長期投資的好標的。

資料來源:Bloomberg,群益投信整理。資料日期:2003/3/31~2019/3/26。備註:全球股市、成熟股市、新興股市以MSCI系列股價指數為代表,優先順位高收益債、新興市場債以美銀美林相關債券指數為代表,其餘國家股市則以各國證券交易所主要指數為代表,原幣計價。過去績效不代表未來收益之保證。

原則2、越早開始越好

根據群益投信的回測實證,定期定額經得起市場多空的洗禮,只要選對標的,拉長投資時間,累積報酬均優於短期的績效,以中國上證股市為例,若選在2015年5月底時的指數相對高位開始,於每月底進場定期定額投資,即便後續指數暴跌、累積報酬率轉負,但歷時約五個月後也能在當年的11月初損益兩平。再以2016年5月底開始定期定額投資為例(目前指數本益比與當時相當),至2018年前多數時間也能維持正報酬,期間內累積最高報酬率為12.87%,顯然定期定額在不確定性的情況下投資效益更佳。因此建議投資人抓對趨勢與市場即可,不需要等待市場回跌才開始定期定額。

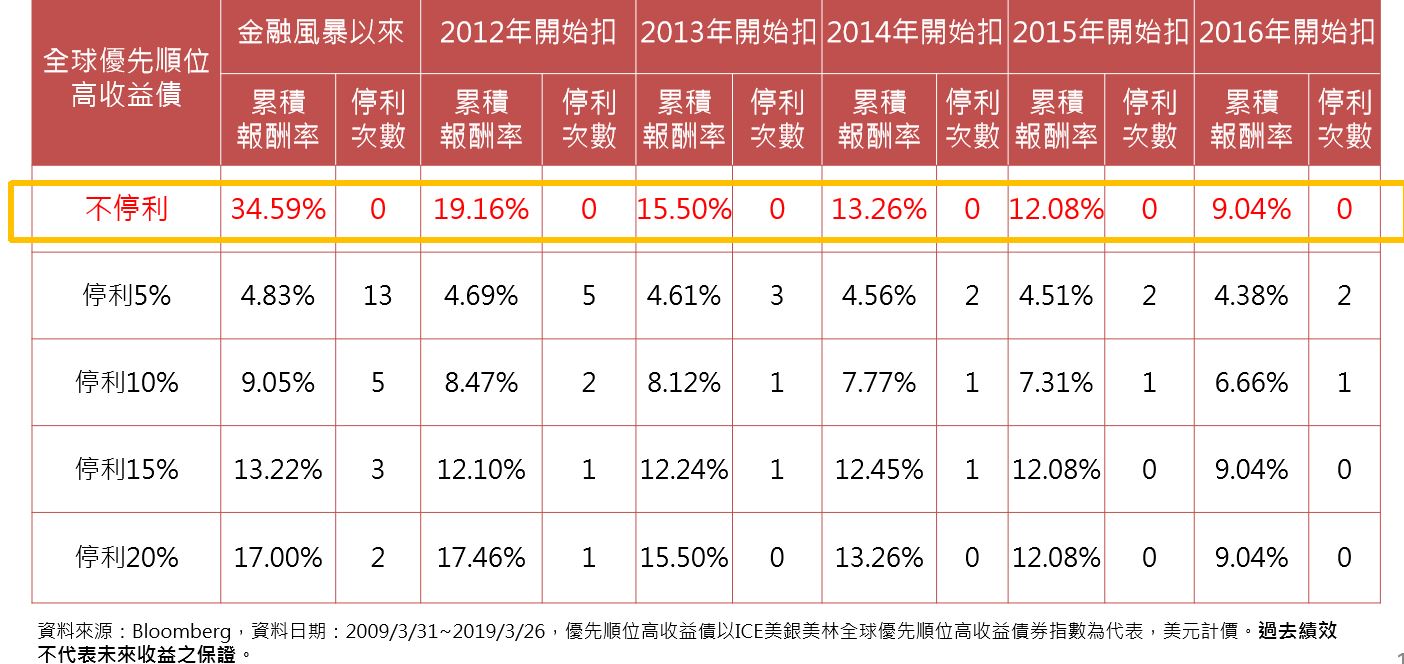

原則3、大區間表現股是需停利,債券定期定額不停利效果最好

再以中國股市為例,因為是大區間表現的股市,吳政澤驗證後建議,投資中國股市應以2年唯一週期,並設停利點,例如10%,比較有機會獲利或損益兩平出場,而不是忍受長時間的盤整或負報酬。

至於債券型基金,因為債券波動相對較小,且具到期償還本金之特性,長期走勢趨勢向上,加上回測實證顯示,不停利的累積報酬表現最優,因此建議債券型基金採取買進持有策略。$

from MONEY錢 - 最新文章 https://www.moneynet.com.tw/article/6999/搞懂3件事遵守3原則你就是定期定額常勝軍

沒有留言:

張貼留言